Mọi cuộc chơi đều có luật riêng của nó và mỗi người chơi thông minh luôn có chiến lược của riêng mình. Nhưng giữa hàng trăm thông tin, hướng dẫn và định nghĩa khác nhau, liệu bạn có tận dụng tối đa từng công cụ hiệu quả? Liệu bạn có hiểu được sự khác biệt trong từng câu lệnh, từng công cụ?

Nếu bạn vẫn còn khá mơ hồ, thì hãy theo dõi bài viết này của chúng tôi, gồm những tổng hợp quan trọng nhất trong chiến lược giao dịch Forex, biết đâu trong đó sẽ có câu trả lời dành cho bạn.

Mục lục bài viết [Ẩn]

1. Chiến lược giao dịch Forex là gì?

Chiến lược giao dịch Forex có thể dựa trên phân tích kỹ thuật hoặc các phân tích cơ bản, hoặc dựa trên các tin tức. Chiến lược giao dịch tiền tệ của nhà giao dịch thường được tạo thành từ các tín hiệu giao dịch kích hoạt quyết định mua hoặc bán. Chiến lược giao dịch Forex thường có sẵn trên internet hoặc có thể được phát triển bởi chính các nhà giao dịch.

Một ví dụ cơ bản về chiến lược giao dịch ngoại hối Forex:

.png)

Trong khi đó Chris chỉ là một người chơi mới, thời gian giao dịch ngắn, Chris đã tìm hiểu và thay đổi chiến lược sang giao dịch ngày – Day trading, chiến lược này tỏ ra rất phù hợp và giúp ích cho Chris.

Có thể nói một chiến lược giao dịch Forex hiệu quả là một chiến lược phù hợp với mỗi người chơi.

Chiến lược giao dịch Forex có thể là phương thức thủ công hoặc tự động để tạo tín hiệu giao dịch. Các hệ thống thủ công liên quan đến một nhà giao dịch ngồi trước màn hình máy tính, tìm kiếm các tín hiệu giao dịch và diễn giải xem nên mua hay bán.

Các hệ thống tự động liên quan đến một nhà giao dịch phát triển một thuật toán tìm các tín hiệu giao dịch và tự thực hiện các giao dịch. Các hệ thống sau đưa cảm xúc của con người ra khỏi phương trình và có thể cải thiện hiệu suất.

Vậy, như thế nào thì được xem là một chiến lược giao dịch hiệu quả?

2. Chiến lược giao dịch hiệu quả là gì?

Thế nào là một chiến lược giao dịch hiệu quả?

Giao dịch ngoại hối đòi hỏi phải kết hợp nhiều yếu tố để xây dựng chiến lược giao dịch phù hợp với bạn. Có vô số chiến lược được bạn xem xét, tuy nhiên, ngoài mục đích chính nhằm hỗ trợ bạn giao dịch một cách hiệu quả, thì yếu tố thoải mái và tầm hiểu biết chắc chắn của bạn đối với chiến lược đó mới được xem là một chiến lược giao dịch hiệu quả.

Dưới đây là một vài yếu tố cần thiết để xây dựng một chiến lược giao dịch hiểu quả mà bạn có thể tham khảo:

2.1 Chọn thị trường: Nhà giao dịch phải xác định cặp tiền nào họ giao dịch và trở thành chuyên gia đọc các cặp tiền đó.

2.2 Định cỡ vị trí: Các nhà giao dịch phải xác định mức độ lớn của từng vị trí để kiểm soát mức độ rủi ro trong mỗi giao dịch riêng lẻ.

2.3 Điểm vào lệnh: Các nhà giao dịch phải phát triển các quy tắc chi phối khi nào nên vào một vị trí dài hoặc ngắn trong một cặp tiền tệ nhất định.

2.4 Điểm thoát: Nhà giao dịch phải phát triển các quy tắc nhằm thông báo cho họ biết khi nào cần thoát khỏi vị trí mua hay bán, cũng như khi nào thoát khỏi vị thế thua.

2.5 Chiến thuật giao dịch: Các nhà giao dịch nên đặt ra các quy tắc về cách mua và bán các cặp tiền tệ, bao gồm cả việc lựa chọn các công nghệ phù hợp.

Các nhà giao dịch nên xem xét việc phát triển các hệ thống giao dịch trong các chương trình như Mitrade để dễ dàng tự động hóa theo quy tắc. Ngoài ra, ứng dụng này của chúng tôi cho phép các nhà giao dịch kiểm tra lại các chiến lược giao dịch để xem họ đã thực hiện như thế nào trong quá khứ.

3. Phương pháp Phân tích

.png)

Phân tích cơ bản

| |||

Đinh nghĩa

| Dự báo biến động giá bằng cách sử dụng các mẫu biểu đồ. | Sử dụng dữ liệu kinh tế khác nhau để thiết lập giá trị / giá mục tiêu | |

Mục đích

| Chỉ ra cho nhà giao dịch thời điểm nên mua vào, bán ra hay giữ lại trên thị trường. | Giúp nhà đầu tư có thể nhận biết được xu hướng biến động về giá trong tương lai. | |

Số liệu tham khảo

| Phân tích biểu đồ | Lạm phát, GDP, lãi suất V.V | |

Thời gian

| Ngắn hạn, trung hạn và dài hạn | Trung hạn và dài hạn | |

Kỹ năng

| Phân tích biểu đồ | Phân tích kinh tế & thống kê | |

Nhà giao dịch

| Giao dịch lướt sóng và ngắn hạn | Giao dịch dài hạn |

3.1 Phân tích cơ bản

Giới thiệu chung về phân tích cơ bản

Phân tích cơ bản liên quan đến việc đánh giá sự thịnh vượng kinh tế của một quốc gia, và tình trạng tiền tệ. Tuy nhiên, phương pháp không tính đến biến động cụ thể về giá tiền tệ. Thay vào đó, các nhà giao dịch ngoại hối cơ bản sẽ sử dụng các điểm dữ liệu để xác định sức mạnh của một loại tiền tệ cụ thể.

Một nhà giao dịch ngoại hối theo phương pháp cơ bản sẽ phân tích mức độ lạm phát, cán cân thương mại, tổng sản phẩm quốc nội, sức tăng trưởng trong công việc và thậm chí lãi suất chuẩn của ngân hàng trung ương của một quốc gia.

Bằng cách đánh giá này, nhà giao dịch sẽ quyết định liệu có nên giao dịch theo các chuyển động trong tương lai đối với loại tiền tệ của quốc gia đó hay không.

Chỉ số chính ảnh hưởng đến tiền tệ như thế nào?

Bảng dưới đây tóm tắt những tác động chung do các dữ liệu kinh tế khác nhau ảnh hưởng đến sức mạnh của một loại tiền tệ. Tuy nhiên, điều này không được đảm bảo vì như chúng ta đều biết, có rất nhiều yếu tố ảnh hưởng đến chuyển động tiền tệ.

Chỉ tiêu

|

Tình trạng

|

Ảnh hưởng đến tiền tệ

|

Tổng sản phẩm quốc nội - GDP |

Tốt hơn mong đợi

|

Tích cực

|

Lạm phát giá tiêu dùng - CPI |

Tốt hơn mong đợi

|

*Tích cực

|

Cán cân thương mại

|

Nhập siêu (nhập khẩu> xuất khẩu)

|

Tiêu cực

|

Lãi suất cơ bản của ngân hàng trung ương

|

Tăng lãi suất

|

Tích cực

|

Chỉ số sản xuất – ISM

|

Tốt hơn mong đợi

|

Tích cực

|

Chỉ số giá sản xuất - PPI |

Tốt hơn mong đợi

|

Tích cực

|

*Các quốc gia phát triển hoan nghênh lạm phát vừa phải vì đó là dấu hiệu của một nền kinh tế đang phát triển. Các quốc gia đang phát triển xem việc giảm, hoặc duy trì, lạm phát là một thống kê tích cực vì điều này giúp kiểm soát mức giá.

3.2 Phân tích kỹ thuật

Phân tích kỹ thuật liên quan đến việc nhận dạng, phân tích mẫu trên biểu đồ giá. Dựa trên mô hình, một nhà giao dịch sẽ xác định các điểm vào và điểm ra. Đây được xem như một công cụ để kiểm tra các biến động giá cả và khối lượng giao dịch, nhiều nhà giao dịch sữ dụng phân tích này để xác định các xu hướng và các cơ hội giao dịch thuận lợi.

Không giống như các phương pháp phân tích cơ bản, một nhà giao dịch sữ dụng phân tích kỹ thuật không quan tâm đến nguyên nhân dẫn đến các chuyển động bởi vì các xu hướng và chỉ số trên biểu đồ mới là kim chỉ Nam của họ.

Nhà giao dịch theo phương pháp phân tích kỹ thuật thường sữ dụng các công cụ sau:

a. Đường trung bình động(MA)

Định nghĩa: đường MA hay còn gọi là đường trung bình cộng, tiếng Anh là Moving Average, là trung bình cộng của một chuỗi giá trong một khoảng thời gian nhất định.

● Có 3 loại đường trung bình cộng:

- Trung bình cộng đơn giản (SMA): được tính bằng trung bình cộng các mức giá đóng cửa trong một khoảng thời gian giao dịch nhất định

- Trung bình cộng số mũ (EMA): được tính bằng công thức hàm mũ, trong đó đặt nặng các biến động giá gần nhất.

- Trung bình cộng tỷ trọng (WMA): chú trọng các tham số có tần suất xuất hiện cao nhất

Sau đây sẽ là hướng dẫn cách tính đường trung bình cộng phổ biến nhất – đường trung bình cộng đơn giản SMA.

● Cách tính

Ta có cách tính đường SMA như sau:

SMA = x : n

n là số ngày,

x là tổng các giá trị đóng trong n ngày

Ví dụ: Đường SMA(5) trên đồ thị ngày của cặp tiền tệ EUR/USD và các giá đóng của 5 ngày vừa qua như sau :

Ngày giao dịch

|

Giá trị đóng

|

12/11/2019

|

1.2345

|

13/11/2019

|

1.2350

|

14/11/2019

|

1.2360

|

15/11/2019

|

1.2365

|

16/11/2019

|

1.2370

|

Đường SMA sẽ được tính như sau :

(1.2345+1.2350+1.2360+1.2365+1.2370) : 5= 1.2358

● Các tính năng:

1) Dõi theo các xu hướng trên thị trường. Lưu ý đến xu hướng giá cả và tuân theo xu hướng này.

2) Tính ổn định. Bởi vì sự thay đổi của đường MA không phải là sự thay đổi của một ngày, mà là sự thay đổi của nhiều ngày. Một thay đổi lớn trong một ngày được chia ra trong vài ngày, như vậy thay đổi sẽ trở nên nhỏ hơn và không thể nhìn thấy.

3) Sự chậm trễ. Có một thực tế là đường trung bình cộng luôn chậm hơn so với những biến động của thị trường. Tuy nhiên nếu đường trung bình càng ngắn thì tỷ lệ bám sát thị trường càng cao.

4) Giúp phát hiện ra xu hướng tăng hay giảm.

5) Phụ thuộc vào các biến động, xu hướng về giá cả và thị trường. MA tuân theo chứ không phải tạo ra xu hướng.

6) Mang đặc tính của đường hỗ trợ và đường áp suất.

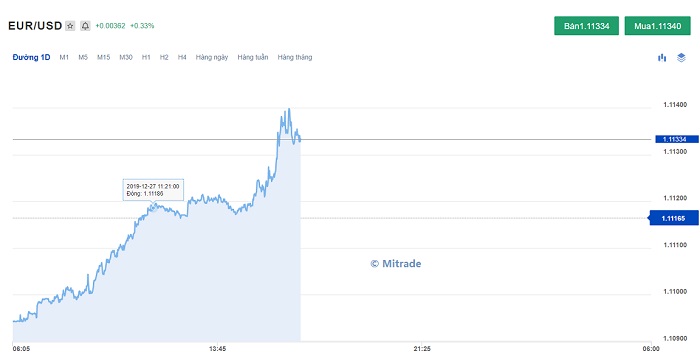

Nếu bạn thấy MA phức tạp thì cũng có thể tham khảo đường giao dịch trong 1 ngày trên Mitrade:

Trước khi giao dịch, bạn có thể đọc kỹ về PDS này để hiểu biết về các rủi ro liên quan

b. Chỉ số Sức mạnh Tương đối - Đường RSI

●Định nghĩa

Chỉ số sức mạnh tương đối (Đường RSI) là chỉ số thuộc nhóm các chỉ số được gọi là bộ dao động, bộ dao động áp dụng các công thức toán học vào dữ liệu định giá, từ đó đưa ra các kết quả nằm trong các phạm vi được xác định trước.

Cụ thể, đường RSI là chỉ số đo lường mức độ và tốc độ thay đổi giá gần đây, nhằm đánh giá việc mua quá mức hoặc bán quá mức ở một mức giá của 1 cổ phiếu hoặc các tài sản tài chính khác.

●Cách tính

RSI = 100-[100/1+RS)]

*RS = tổng tăng/tổng giảm hoặc RS = trung bình tăng/trung bình giảm.

*RSI: thường được tính dựa vào giá đóng cửa 14 ngày gần nhất (theo đồ thị hằng ngày) hoặc 14 giờ gần nhất (theo biểu đồ hàng giờ), nên cũng gọi là đường RSI 14.

● Các tính năng

1). Đường RSI nhanh chóng dẫn đầu trong việc phản ánh những thay đổi về giá cổ phiếu.

2). Đường RSI phân kỳ khỏi chỉ số thị trường rộng hơn, chỉ ra việc xu hướng chung sắp đảo chiều.

3). Giá trị RSI có thể được sử dụng như một chỉ báo về sức mạnh của các vị trí bán và mua để nắm bắt tiến trình của xu hướng thị trường chứng khoán.

4). Độ lệch khỏi xu hướng: Dự đoán xu hướng thị trường trong tương lai bằng cách kiểm tra lịch sử trước đó. Công cụ giúp phát hiện độ lệch khỏi xu hướng cho các nhà đầu tư sử dụng RSI nói chung.

5). Đường hỗ trợ và đường áp suất: Trên biểu đồ RSI, khi giá trị RSI.

dao động trong khoảng từ 40 đến 60, nó thường được sử dụng cho thị trường da. Đôi khi, khi giá trị RSI vượt qua đường hỗ trợ hoặc đường áp suất, giá không tăng hoặc giảm đáng kể.

6). Độ tin cậy của RSI; giá trị RSI được tính dựa trên giá đóng cửa. Khi thị trường biến động mạnh và giá đóng cửa ở mức cao nhất hoặc thấp nhất, giá trị RSI không đủ để phản ánh biến động thực tế của thị trường.

Ở đây chúng tôi không đưa ra ví dụ cụ thể vì điều này thật sự không cần thiết. Các phần mềm phân tích tỷ giá hay các trang web cung cấp biểu đồ đều có sẳn dữ liệu này, tất cả đã được tính toán sẳn với mức độ chính xác cực cao nên chúng ta chỉ việc phân tích dữ liệu thôi.

c. Dải Bollinger Bands

● Định nghĩa

Bollinger bands là một công cụ phân tích xác định bởi đường trung bình cộng đơn giản SMA ở Dải giữa, Dải trên (Upper bands) và Dải dưới (Lower bands). Khi thị trường có nhiều biến động, Dải Bollinger Bands sẽ tự động mở rộng và thu hẹp lại khi thị trường ít biến động hơn.

● Cách tính

Dải Bollinger bands:

Như đã nêu trên Bollinger bands là tổ hợp của 3 Dải, trong đó:

Dải giữa = đường trung bình cộng SMA

Dải dưới = Dải giữa – 2 x độ lệch chuẩn

Dải trên = Dải giữa + 2 x độ lệch chuẩn

● Các tính năng

1) Trong xu hướng thị trường cực đoan của giá trong tương lai, chỉ số bollinger rất khó đưa ra xu hướng cơ hội giao dịch.

2) Khác với các chỉ số kỹ thuật khác trong một giai đoạn giá tích lũy (consolidation) sẽ mất hiệu lực hoặc tạo ra đường offset. Trong chỉ số Bollinger, K-line chủ yếu nằm ở giai đoạn kênh giá (price channel), không dễ xảy ra đường offset.

d. Chỉ báo Parabol SAR – Parabolic SAR

● Định nghĩa:

Parabolic SAR (trong đó SAR là viết tắt của Stop And Reverse) – là chỉ báo hiển thị trên biểu đồ giá với hình dạng Biểu đồ parabol. Khi mức giá vượt qua một trong các đỉnh của đồ thị Parabolic SAR, chỉ báo này được kỳ vọng sẽ đảo ngược lại và xuất hiện ở phía đối diện của đường giá.

Trạng thái đó có thể là tín hiệu cho một xu hướng đảo chiều của mức giá trong thời gian tới, hoặc ít nhất cũng là một xu hướng tăng giá chậm lại.

Đây là một công cụ phân tích xu hướng có thể thay đổi và cảnh báo cho các nhà giao dịch. Nó không chỉ giúp xác định xu hướng mà còn cung cấp tín hiệu đóng giao dịch và theo dõi hướng đi mới của thị trường.

.jpg)

Khi chỉ số Parabolic SAR chạm vào mức giá – xu hướng thường sẽ đổi chiều

● Cách tính:Ta có công thức:

SAR(t) = SAR(t-1) + AF * ( EP – SAR(t-1))

Trong đó:

SAR(t) là giá trị hiện tại của chỉ báo

SAR(t-1) là giá trị trong giai đoạn trước của chỉ báo

AF là Nhân tố tăng từ bước 0.02 trong khoảng (0.02; 0.2)

EP là giá trị thấp nhất/cao nhất của giá.

Cách tính trên chỉ mang tính chất tham khảo vì đa số các chỉ số đã được tính toán bởi các máy tính điện tử thông minh.

● Các tính năng

1) Có thể theo dỏi một cách đơn giản.

2) Chỉ sử dụng một chỉ số tiêu chuẩn.

3) Các chỉ số trực tiếp gửi tín hiệu vào và ra.

4) Các chỉ số bị trì hoãn.

5) Rủi ro cao và không phải lúc nào cũng hiệu quả.

4. Chiến lược giao dịch

Mỗi nhà giao dịch – Trader - thông minh luôn chọn cho mình chiến lược giao dịch phù hợp nhất, hiện nay trên thị trường người ta chia ra làm 5 chiến lượng giao dịch phổ biến là: Scalping trading, day trading, swing trading, position trading và transition trading.

Trong đó, Scalping trading, day trading, swing trading, position trading được sắp xếp theo thứ tự khoảng thời gian nắm giữ lệnh từ ngắn nhất đến dài nhất.

Theo đó, Scalping là cách giao dịch nắm giữ lệnh ngắn nhất (có thể chỉ vài phút, vài giây), còn Position trading là giao dịch nắm giữ lệnh trong thời gian dài nhất, có thể vài tháng, vài năm, thậm chí hàng chục năm. Riêng Trasition lại là cách giao dịch kết hợp giữa hai khung thời gian.

Chúng ta hãy cùng đi sâu vào việc phân tích rõ hơn từng chiến lược giao dịch nêu trên.

.jpg)

Chúng ta hãy cùng đi sâu vào việc phân tích rõ hơn từng chiến lược giao dịch nêu trên.

4.1. Scalping trading

Scalping hay scalp – giao dịch lướt sóng, những nhà giao dịch sữ dụng phương pháp Scalping được gọi là Scalper, đây là một chiến lược rất ngắn hạn trong đó bạn sẽ giữ giao dịch chỉ trong vài phút hoặc thậm chí vài giây. Nghĩa là bạn sẽ vào và thoát lệnh nhiều lần trong ngày, cố gắng lướt nhanh để kiếm lợi nhuận nhỏ nhưng nhiều lần trong cùng một phiên giao dịch.

Với hình thức giao dịch này, nếu khéo léo vận dụng đòn bẩy mỗi người chơi sẽ kiếm được từ 5 đến 10 pips cho mỗi lệnh giao dịch, và bạn có thể lập lại nhiều lần trong ngày trong suốt phiên giao dịch. Trung bình mỗi pip tương đương giá trị $10, mỗi lệnh bạn kiếm đc 10 pips tương đương với $100, vậy nếu 1 ngày bạn giao dịch được 5 lệnh thì lợi nhuận đạt được sẽ là $500/ ngày.

Là một Scalper, mối quan tâm của bạn là những gì thị trường đang diễn ra và làm thế nào tận dụng lợi thế của nó.

Công cụ chính mà bạn sẽ sử dụng để giao dịch là lưu lượng đặt hàng (hiển thị cho bạn thấy các lệnh mua và bán trên thị trường)

Ví dụ:

.jpg)

• Có nhiều cơ hội giao dịch trong mỗi ngày.

• Có thể kiếm thu nhập tốt từ giao dịch.

Nhược điểm:

• Chi phí tài chính cao (trả phí phần mềm, nguồn cấp tin tức - newsfeed, kết nối, v.v.)

• Phải dán mắt vào màn hình nhiều giờ liền.

• Luôn cảm thấy căn thẳng.

Nên lưu ý rằng, tôi không khuyên bạn nên sữ dụng Scalping cho các giao dịch bán lẻ vì chi phí giao dịch sẽ chiếm phần lớn lợi nhuận của bạn.

Và việc bạn luôn chậm hơn các hệ thống máy tính điện tử khiến bạn gặp bất lợi lớn.

Nhưng nếu bạn vẫn muốn trở thành một Scalper, tôi khuyên bạn nên tìm một nhà môi giới như Mitrade bởi vì chúng tôi sẽ cung cấp các công cụ để giúp bạn giao dịch hiệu quả.

4.2 Day trading

Day trading – Giao dịch trong ngày, là một chiến lược giao dịch ngắn hạn, trong đó bạn sẽ giữ các giao dịch của mình trong vài phút hoặc thậm chí hàng giờ (nó tương tự như giao dịch Swing nhưng với tốc độ nhanh hơn)

Các khung thời gian mà bạn sẽ giao dịch thường là 5 phút hoặc 15 phút.

Là một nhà giao dịch trong ngày – day trader, mối bận tâm của bạn là nắm bắt sự biến động trong ngày.

Điều này có nghĩa là bạn phải giao dịch phiên giao dịch có nhiều biến động nhất trong số các công cụ của mình vì đó là cách mà tiền được tạo ra.

Vì vậy, bạn hầu như có khả năng:

• Mức hỗ trợ (cận dưới) lúc mua vào

• Mức kháng cự (cận trên) lúc bán ra

• Tạo đột phá trong giao dịch

• Kéo lùi tiến trình giao dịch

• Giao dịch với sức tăng bật trở lại của đường trung bình.

Nếu bạn là một day trader, bạn sẽ không cần bận tâm với các nguyên tắc cơ bản của nền kinh tế hoặc xu hướng dài hạn bởi vì những điều đó hầu như không ảnh hưởng đến giao dịch trong ngày.

Thay vào đó, bạn sẽ phải xác định xu hướng trong ngày (dù giao dịch dài hay ngắn) và thực hiện giao dịch theo xu hướng đó cho mỗi phiên giao dịch.

Ví dụ: Dưới đây là biểu đồ của cặp tiền tệ USD/CAD (trong khung thời gian 4 giờ) ở mức kháng cự 1.2900.

Nếu giá có thể phá vỡ trên mức giá đó, thì rất có thể, hôm nay sẽ là một ngày “xuống” giá.

.jpg)

Bạn có thể thực hiện một giao dịch ngắn với lợi nhuận mục tiêu có tại Hỗ trợ (hộp màu xanh)

Xem hình bên dưới:

• Nếu nhạy bén, bạn có thể kiếm tiền trong hầu hết các tháng.

• Không có rủi ro qua đêm vì bạn đã đóng vị trí của mình vào cuối ngày.

Nhược điểm:

• Khá căng thẳng khi bạn phải liên tục theo dõi thị trường.

• Có thể mất nhiều hơn dự định nếu bạn rơi vào cú trượt dốc lớn.

• Chi phí cơ hội lớn vì bạn có thể kiếm được mức lương toàn thời gian ở nơi khác.

4.3 Swing trading

.jpg)

.jpg)

Giao dịch Swing nghĩa là giao dịch theo dao động, là một chiến lược giao dịch trung hạn, nơi bạn có thể thực hiện giao dịch trong nhiều ngày hoặc thậm chí nhiều tuần.

Khung thời gian bạn sẽ giao dịch thường từ 1 giờ đến 4 giờ

Là một nhà giao dịch Swing, sự tập trung của bạn chủ yếu là nắm bắt được một di chuyển đơn lẻ trên thị trường.

Vì vậy, bạn hầu như có thể làm được những điều sau:

• Mức hỗ trợ (cận dưới) lúc mua vào

• Mức kháng cự (cận trên) lúc bán ra

• Tạo đột phá trong giao dịch

• Kéo lùi tiến trình giao dịch

• Giao dịch với sức tăng bật trở lại của đường trung bình.

Do đó, điều quan trọng là hiểu được các khái niệm kỹ thuật như Mức hỗ trợ & Mức kháng cự, mô hình nến và đường trung bình.

Dưới đây là một ví dụ về giao dịch Swing của cặp tiền tệ USD/JPY:

.jpg)

• Bạn không cần phải bỏ công việc toàn thời gian của mình để trở thành một nhà giao dịch swing.

• Có thể kiếm lãi mỗi năm vì có nhiều cơ hội giao dịch hơn.

Nhược điểm:

• Không thể đi theo xu hướng lớn.

• Có rủi ro qua đêm.

The Complete Guide to Finding High Probability Trading Strategy

4.4 Position trading

.jpg)

.jpg)

Mua – Bán – Nắm bắt phần cốt lõi của chuyển động.

Giao dịch Position là một phương pháp giao dịch dài hạn, nơi bạn có thể duy trì giao dịch trong nhiều tuần hoặc thậm chí nhiều tháng.

Các khung thời gian mà bạn có thể giao dịch thường là Hàng ngày hoặc Hàng tuần.

Là một nhà giao dịch Position, bạn chủ yếu dựa vào các phân tích cơ bản trong giao dịch của mình (như NFP, GDP, Bán lẻ, v.v.) để đưa ra dự kiến riêng.

Ngoài ra, bạn có thể sử dụng phân tích kỹ thuật để có nhiều thời gian hơn cho các mục riêng của bạn.

Giả sử, Bạn phân tích các nguyên tắc cơ bản của cặp EUR / USD và xác định nó sẽ tăng giá. Nhưng, bạn không muốn mua với bất cứ giá nào. Vì vậy, bạn đợi cặp EUR / USD đạt đến mức hỗ trợ trước khi đạt vị trí của bạn.

Bây giờ nếu phân tích của bạn là chính xác, thì bạn có thể đặt điểm vào bắt đầu cho một giao dịch mới trước những người khác.

Ví dụ:

Ưu điểm:

• Không cần dành nhiều thời gian giao dịch vì giao dịch của bạn đã dài hạn hơn.

• Ít căng thẳng hơn trong giao dịch vì bạn không cần quan tâm đến biến động giá ngắn hạn.

• Tỷ lệ giữa Rủi ro: thuận lợi theo hướng có lợi cho các giao dịch của bạn (từ 1 đến 5 hoặc có thể nhiều hơn)

Nhược điểm:

• Yêu cầu có một nền tảng hiểu biết vững chắc về các nguyên tắc cơ bản thúc đẩy thị trường.

• Cần một cơ sở vốn lớn hơn vì điểm dừng lỗ của bạn rộng hơn.

• Có thể không tạo ra lợi nhuận hàng năm vì số lượng giao dịch ít.

4.5 Transition trading

Giao dịch Transition Nghĩa là bạn đặt điểm vào giao dịch ở khung thời gian thấp hơn và nếu thị trường di chuyển theo hướng có lợi cho bạn, bạn có thể tăng lợi nhuận mục tiêu hoặc theo dõi mức dừng lỗ của bạn trên khung thời gian cao hơn.

.jpg)

Ví dụ:

Giả sử, bạn đã có một giao dịch đột phá trên khung thời gian 1 giờ với cặp GBP / JPY và giá của nó nhanh chóng đi theo hướng có lợi cho bạn.

Bạn nhận thấy khung thời gian 4 giờ có liên hệ với đường trung bình cộng 20 (20MA)

Vì vậy, thay vì chốt lãi, bạn theo dõi mức dừng lỗ của mình bằng cách sử dụng đường trung bình cộng 20 với hy vọng sẽ có một bước tiến lớn hơn.

Và nếu bạn sai, bạn sẽ thoát giao dịch của mình khi giá đóng cửa dưới đường trung bình cộng 20.

.jpg)

Đây là những điểm khác biệt trong giao dịch Transition.

Nhưng ý chính là:

• Tìm một điểm vào trong khung thời gian thấp.

• Nếu mức giá di chuyển theo hướng có lợi cho bạn, thì bạn nên xem xét lập kế hoạch thoát hiểm trên khung thời gian cao hơn.

Ưu điểm:

• Có thể nhận được tỷ lệ rủi ro: lợi nhuận khủng (có thể từ 1 đến 10 hoặc hơn)

• Có thể tỉ lệ giảm rủi ro vì điểm vào của bạn nằm trong khung thời gian thấp hơn.

Nhược điểm:

• Chỉ một số ít giao dịch của bạn sẽ dẫn đến lợi nhuận khủng.

• Phải hiểu thật rõ các khung thời gian.

Giờ bạn đã hiểu được điểm khác nhau giữa các chiến lược giao dịch Forex rồi chứ?!

5. Bạn nên chọn chiến lược chơi ngoại hối nào?

Bạn có cảm thấy bối rối khi cố tìm ra một chiến lược giao dịch ngoại hối hiệu quả trong số tất cả những chiến lược nêu trên? Bạn đã thấy các nhà giao dịch kiếm tiền với các chiến lược giao dịch ngoại hối khác nhau.Nhưng khi bạn thử sữ dụng thì nó lại thất bại?

Tôi sẽ giúp bạn tìm cách lý giải và tìm ra phương pháp tốt nhất phù hợp với bạn.

a. Mục đích của bạn chơi ngoại hối

Đầu tiên bạn phải xác định được mình tham gia giao dịch với mục đích gì? Đạt được thu nhập hay đạt lợi nhuận lớn. Trong đó:

Thu nhập = kiếm được X đô la mỗi tháng

Lợi nhuận = Tăng X phần trăm mỗi năm

Xét về thu nhập:

Nếu bạn muốn kiếm được thu nhập từ việc giao dịch, thì bạn phải tìm nhiều cơ hội giao dịch hơn trong một khoảng thời gian ngắn hơn. Điều này có nghĩa là bạn phải giao dịch vào các khung thời gian thấp hơn và dành nhiều thời gian ngồi hơn trước màn hình máy tính hơn.

Các chiến lược giao dịch Forex bạn có thể sữ dụng như giao dịch Scalping, day hoặc Swing ngắn hạn.

Xét về lợi nhuận lớn hơn:

If you want to grow your wealth from trading, you can afford to have fewer trading opportunities. Nếu bạn muốn ngày càng lớn mạnh và đặt được nhiều lợi nhuận hơn từ giao dịch, thì bạn phải giảm bớt cơ hội giao dịch xuống. Nghĩa là bạn có thể giao dịch trong khung thời gian cao hơn và dành ít thời gian ngồi trước màn hình máy tính hơn.

Chiến lược giao dịch bạn có thể sữ dụng là giao dịch Swing hoặc Position.

b. Thời gian bạn có thể dành cho giao dịch

Nếu bạn có một công việc toàn thời gian, hoặc không thể dành hơn 12 tiếng đồng hồ ngồi trước màn hình giao dịch thì tốt nhất bạn không nên dùng chiến lược Scalping hoặc giao dịch Day trading. Thay vào đó bạn nên dùng giao dịch Swing hoặc Position. Nhưng nếu bạn có nhiều thời gian rảnh và thích giao dịch ngắn hạn thì cứ việc.

5.3 Hai loại chiến lược giao dịch bạn thích loại nào hơn?

Hầu hết các chiến lược giao dịch luôn rơi vào 1 trong 2 loại sau:

1) Tỷ lệ lợi rủi ro cao đạt lợi nhuận cao - Swing

1) Tỷ lệ rủi ro thấp đạt lợi nhuận thấp - Position

Vậy, tiếp cận loại hình nào thì tốt hơn? Tỷ lệ đạt được lợi nhuận từ cả 2 hình thức này đều như nhau vì nó đều tùy thuộc vào tỷ lệ giữa rủi ro và lợi nhuận mà bạn đạt được. Và câu trả lời tốt nhất là, phương pháp nào khiến bạn cảm thấy thoải mái nhất trong lúc giao dịch.

Nếu bạn muốn đạt được lời nhuận thấp mặc dù tỉ lệ chắc chắn có lợi cao thì bạn nên dùng Swing.

Còn nếu bạn muốn đạt lợi nhuận lớn nhưng rủi ro cũng lớn thì nên dùng giao dịch Position.

6. Khi nào nên thay đổi chiến lược?

Chiến lược giao dịch ngoại hối hoạt động thực sự tốt khi các nhà giao dịch tuân thủ theo các quy tắc. Nhưng cũng giống những thứ khác, một chiến lược cụ thể không phải lúc nào cũng luôn phù hợp với mọi cách tiếp cận.

Vì vậy những gì phù hợp hôm nay có thể không nhất thiết còn phù hợp vào ngày mai. Nếu một chiến lược không chứng minh được lợi nhuận và không mang lại kết quả mong muốn, các nhà giao dịch có thể cân nhắc những điều sau đây trước khi thay đổi cách chơi:

1) Kết hợp quản lý rủi ro với phong cách giao dịch: Nếu tỷ lệ rủi ro so với phần thưởng không phù hợp, có thể là nguyên nhân để thay đổi chiến lược.

2) Điều kiện thị trường phát triển: Chiến lược giao dịch có thể phụ thuộc vào xu hướng thị trường cụ thể, vì vậy nếu thị trường có những thay đổi, một chiến lược cụ thể có thể trở nên lỗi thời. Điều đó báo hiệu cho sự cần thiết trong việc thực hiện các chỉnh sửa hoặc sửa đổi.

3) Hiểu biết: Nếu một nhà giao dịch không hoàn toàn hiểu chiến lược, rất có thể nó sẽ không hoạt động hiệu quả. Nếu một vấn đề xuất hiện hoặc một nhà giao dịch không biết các quy tắc, hiệu quả của chiến lược sẽ bị mất đi.

7. Kết luận

CFD(Hợp đồng chênh lệch là một cách đầu tư cực kỳ đơn giản. Chỉ với một tài khoản trên sàn Mitrade, bạn có thể tiếp cận với 100 thị trường bao gồm Forex, Vàng, Dầu thô, Bitcoin v.v.

CFD

cũng rất linh hoạt hơn đầu tư cổ phiếu với khả năng cho phép bán khống.

Vì vậy, đối với các sản phẩm thường dao động mạnh như vàng hoặc dầu,

bạn có cơ hội kiếm tiền cả khi thị trường tăng và giảm.

Thông

thường, cách đầu tư chứng khoán hoặc cổ phiếu rất phù hợp với người có

vốn đầu tư và chịu đựng được rủi ro cao và chi phí giao dịch lớn; Nếu

bạn chỉ là đầu tư cá nhân, CFD là một lựa chọn tốt vì bạn có thể bắt đầu

với vốn thấp và chi phí giao dịch cũng không đáng kể.

Nếu

bạn muốn mạo hiểm và có thể mua quy mô hợp động lớn khác, nhưng nếu bạn

là người cẩn thận về việc đầu tư hãy bắt đầu giao dịch CFD với quy mô

hợp động nhỏ hơn.

Source:

https://www.mitrade.com/vn/forex/dao-tao/chien-luoc-dau-tu/tong-hop-chien-luoc-giao-dich-ngoai-hoi

0 comments:

Post a Comment